1. 2017年国内市场整体情况

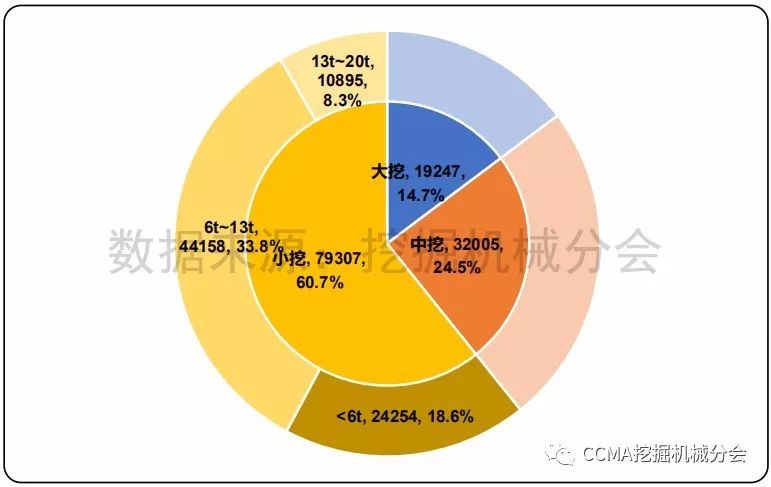

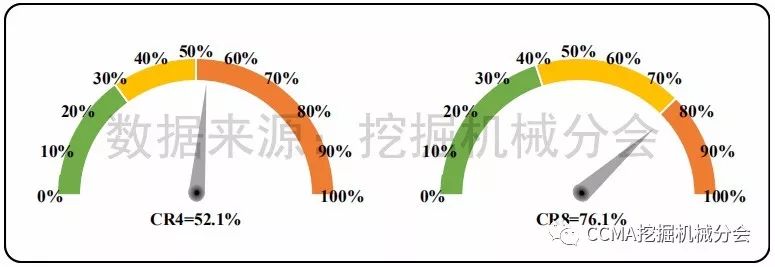

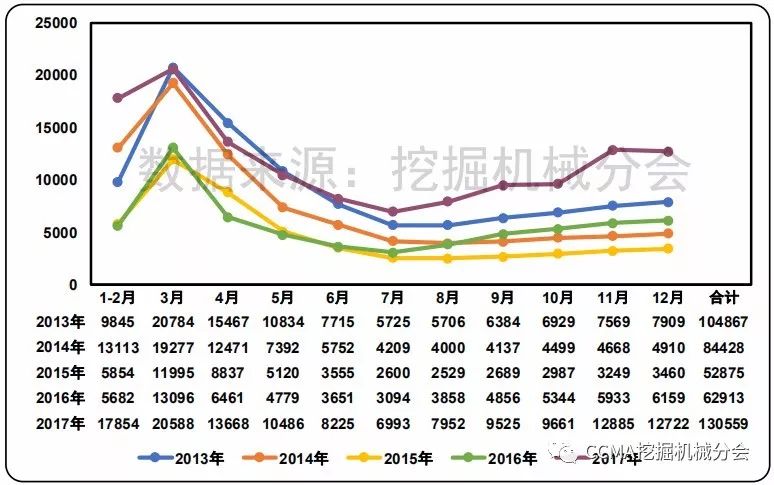

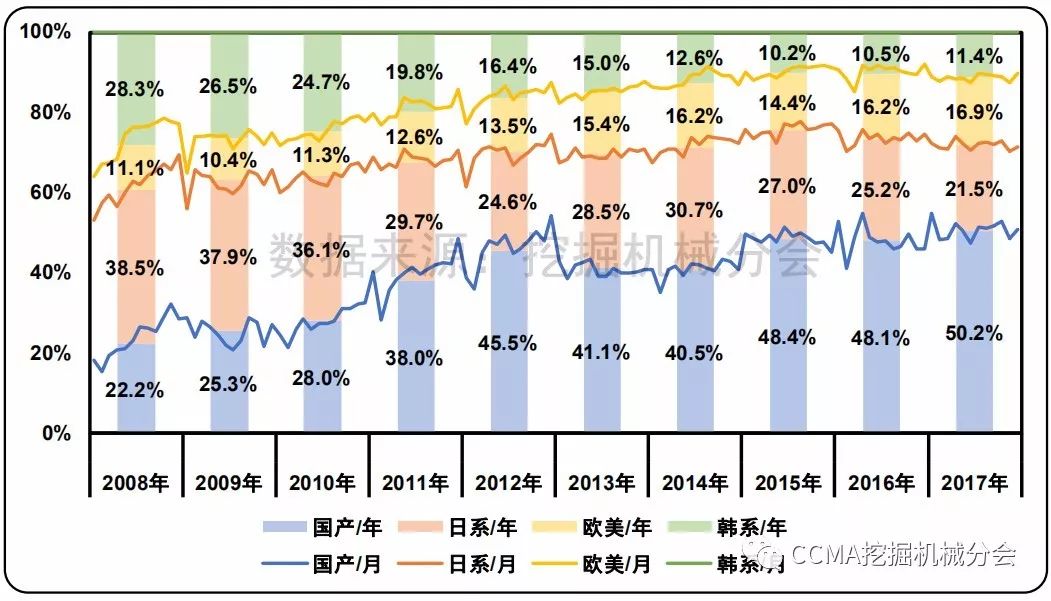

2017年纳入分会统计的25家主机制造企业在国内挖掘机械市场(统计范畴不含港澳台地区,下同)销量130559台,同比涨幅107.5%。其中国产品牌销量65585台,市场占有率50.2%。日系、欧美和韩系品牌销量分别为28028、22082和14864台,市场占有率分别为21.5%、16.9%和11.4%,国产品牌与外资品牌约各占50%的市场份额。从产品结构看,大挖、中挖、小挖销量分别为19247、32005、和79307台,市场占比分别为14.7%、24.5%和60.7%,其中微挖的销量和市场占比分别为24254和18.6%。从市场竞争角度看,市场集中度CR4和CR8分别为52.1%和76.1%,两项指标均说明国内挖掘机械市场正逐步向着高市场集中度方向演变。从近五年销量分析,2017年国内挖掘机械销量达到近五年新高,行业走出低迷状态。

图1 2017年国内挖掘机械市场品牌格局

图2 2017年国内挖掘机械市场产品结构

图3 2017年国内挖掘机械市场市场集中度

图4 近五年国内挖掘机械市场销量情况

2. 市场格局

2.1. 产品结构

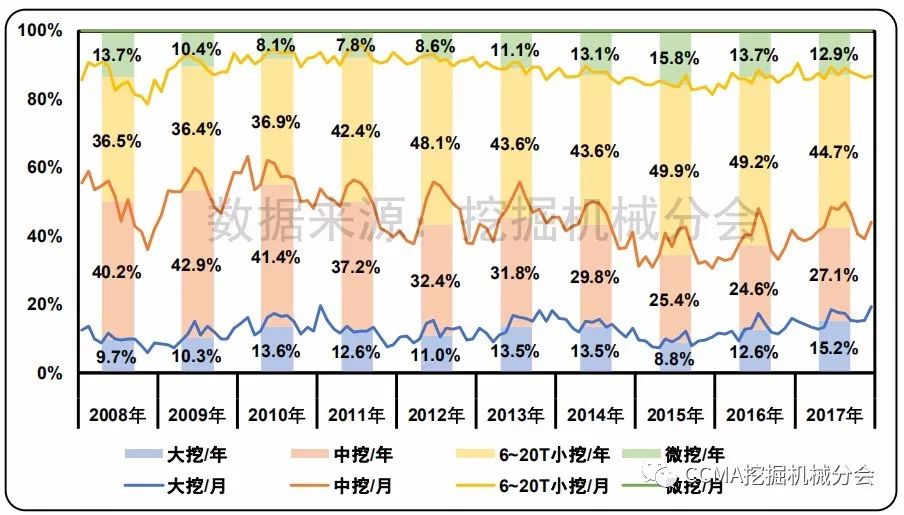

不同规格挖掘机械使用领域有所不同,大挖、中挖主要应用于矿山、基础设施建设等领域;小挖主要应用在城市建设、新农村建设、园林建设、“机器代人”等领域。由于应用领域的差别,大挖、中挖受投资和经济周期影响大,而小挖受投资影响相对较小。2016年下半年开始的市场复苏受多因素叠加驱动,其中投资增长为重要因素之一。因此,在此轮的市场复苏行情中,中挖、大挖市场复苏更为显著,市场占比也有所提高。但长期来看,国内城镇化水平提高和“机器代人”需求的不断增长,小挖的市场占比仍有上升潜力。

图6 近十年国内挖掘机械行业产品结构变化

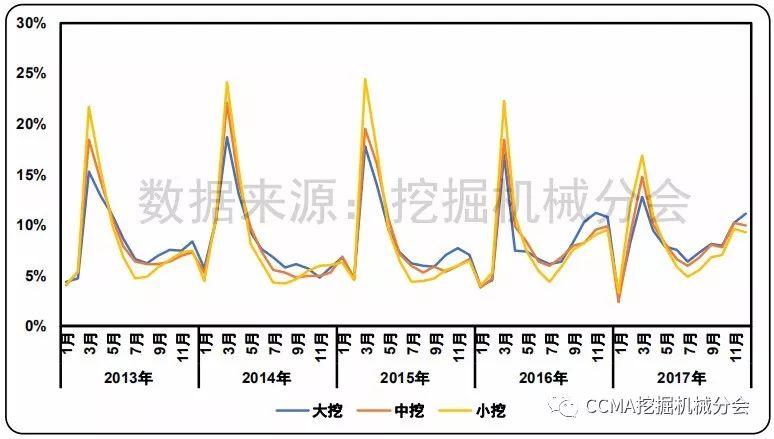

从高频数据观察,近几年产品结构在年内呈现周期性波动。将每年不同规格机型销量作为基准,对各月销量进行归一化处理,分析不同月份销量占当年销量比例的变化情况发现,小挖受季节周期性影响相对更为强烈,而中挖、大挖受季节性影响相对较小。

图7 各月不同机型挖掘机械销量占当年销量的比值

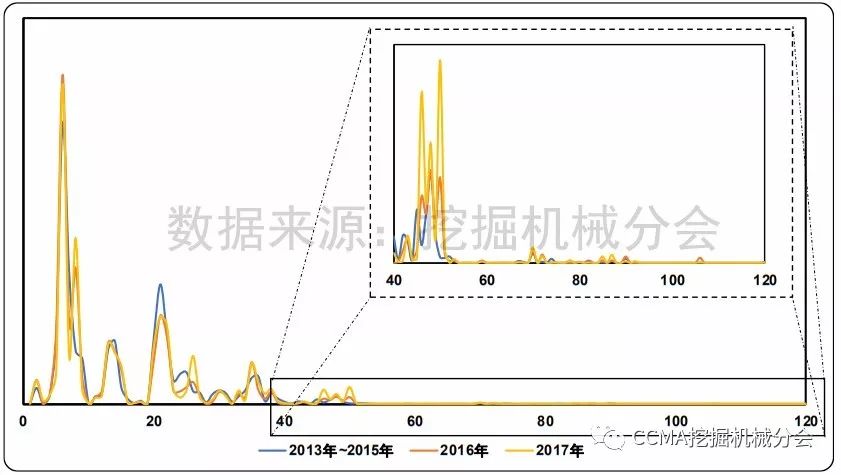

数据显示,挖掘机械销量随整机重量的变化呈多正态分布叠加模式,在每个销量峰值处,该吨位机型都对应着不同的细分市场。行业企业也应瞄准差异化市场定位,在符合自身特点的细分市场内不断增强竞争优势。

具体来看,2013—2015年,8吨挖掘机械销量并不突出,自2016年起,8吨机型形成独立市场。对于40~60吨范围的大挖,2016年、2017年销量与2013~2015年相比,吨位峰值向大吨位方向移动。说明客户倾向于选择更大吨位的产品,以提升作业效率和降低运营成本。

图8 国内市场不同整机质量挖掘机械销量分布情况

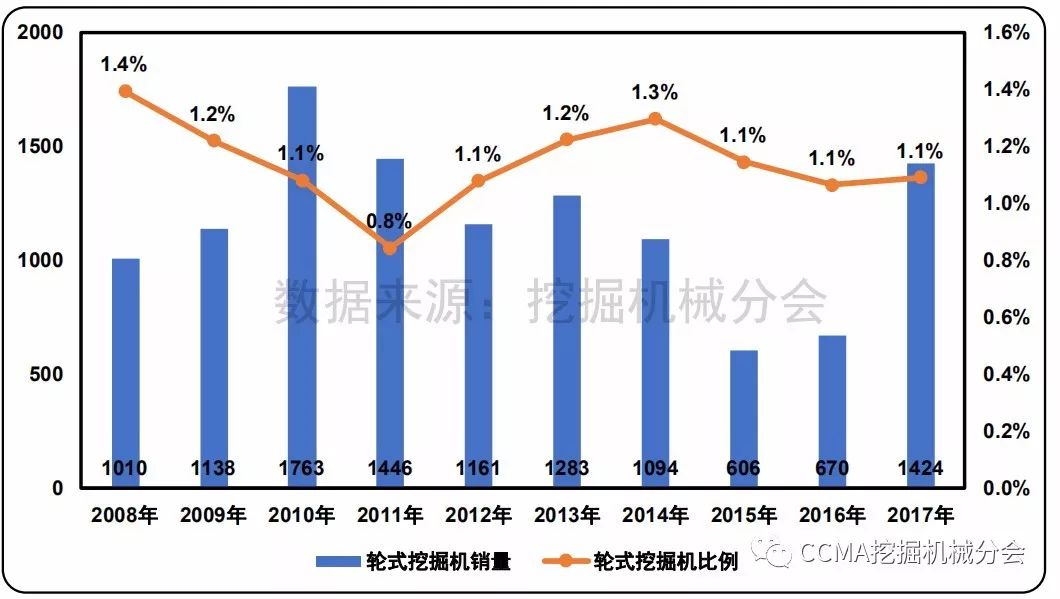

2017年纳入分会统计的25家主机制造企业销售轮胎式挖掘机(以下简称:轮挖)1424台,仅占总销量的1.1%。由于高品质轮挖研发及制造成本高且目前市场规模小,因此大型挖掘机械主机企业对轮挖重视程度不足。而国内轮挖市场的不成熟,促使国内用户更加倾向于购买履带式挖掘机,进一步导致国内轮挖市场发展的相对滞后。

图9 轮式挖掘机销量和占国内总销量比例

2.2. 品牌格局

伴随着行业竞争格局的演变,国内挖掘机械市场格局发生明显变化,国产品牌已经成为行业的最重要力量,2017年国产品牌市场占有率达到50.2%。从高频数据观察,国产品牌的市场占有率呈现周期式震荡上涨模式,这也与国产品牌在小挖市场的占有率更高有关。由于每年上半年小挖销量占比超过下半年,与之对应上半年国产品牌市场占有率也有所上涨。下半年小挖市场回落,国产品牌市场占有率出现回落,专注于中挖、大挖市场的欧美品牌市场占有率上升。

图10 近十年国内挖掘机械市场品牌格局变化

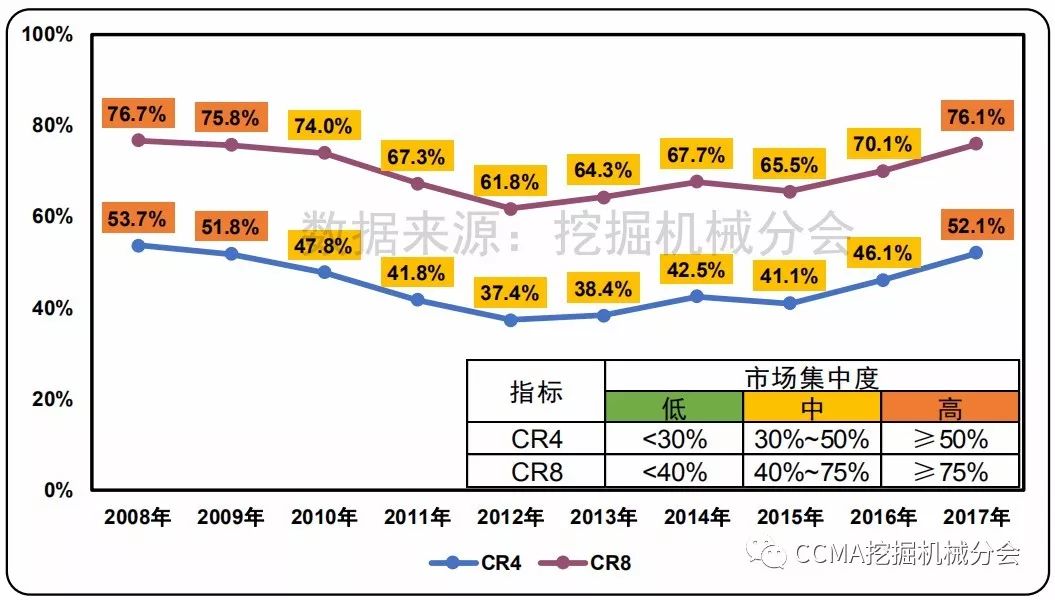

2.3. 市场集中度

近十年国内挖掘机械行业市场集中度呈“V型”变化,在2008年“四万亿”投资的拉动下,大量资本投资挖掘机械市场,主机厂商规模的增加加之“低首付、零首付”等极端信用销售模式的实施,导致市场秩序恶化,市场集中度大幅下滑。2012年后,行业在销量下滑中完成“去产能”和企业转型与兼并重组,市场集中度稳中有升。经过多年大浪淘沙般的洗礼,行业龙头企业不仅完成去库存、资金回笼和资产负债表修复,也为新一次行业的发展积蓄力量。2016年开始的回暖行情中,龙头企业凭借其技术优势、优异的供应链体系、快速的市场反应能力和完善的销售、服务网络迅速占领市场,行业市场集中度大幅升高。

图11 近十年国内挖掘机械行业市场集中度变化

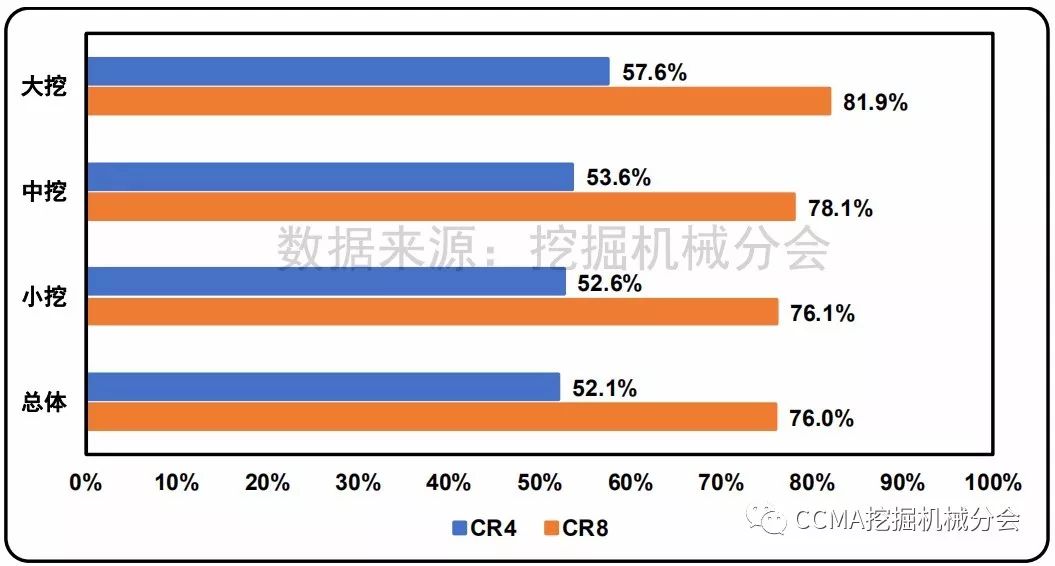

从不同机型市场看,大挖由于技术门槛高、市场品牌认同难度大,市场更多被欧美、日系和国内龙头企业占据,造成国内大挖市场集中度高于行业整体水平。中挖、小挖市场集中度接近总体市场集中度,市场竞争相对更为激烈。具体来看,2017年大挖、中挖和小挖的市场集中度CR4分别为57.6%、53.6%和52.6%,CR8分别为81.9%、78.1%和76.1%。

图12 2017年国内挖掘机械市场不同规格机型市场集中度

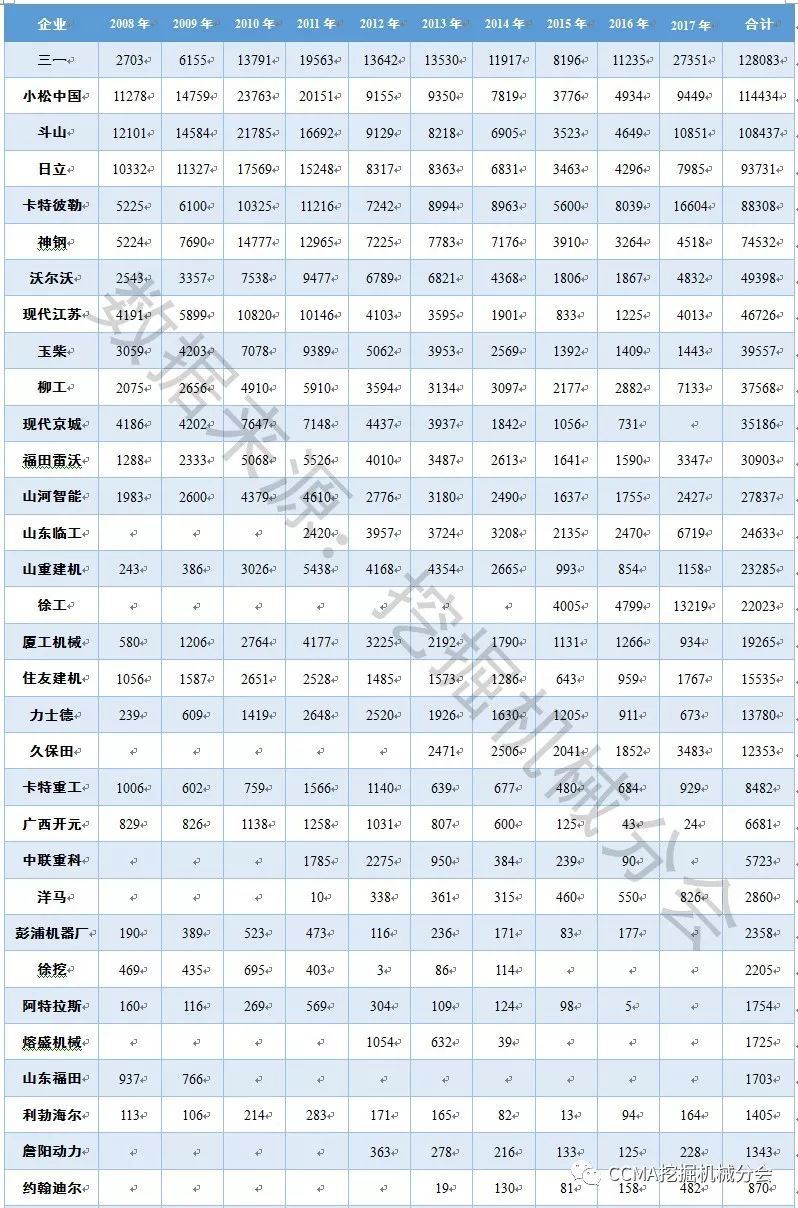

3. 主要企业十年累计销量

国内挖掘机械行业各企业近十年销量见表1,三一近十年累计销量超越小松,首次占据榜首位置。小松、斗山、日立、卡特彼勒等外资品牌凭借多年稳健的表现占据表单前列。玉柴虽然近一两年表现欠佳,但依旧稳定在前十位。柳工则厚积薄发超越现代京城,首次进入前十,成为第三家进入累计销量前十位的国内企业。

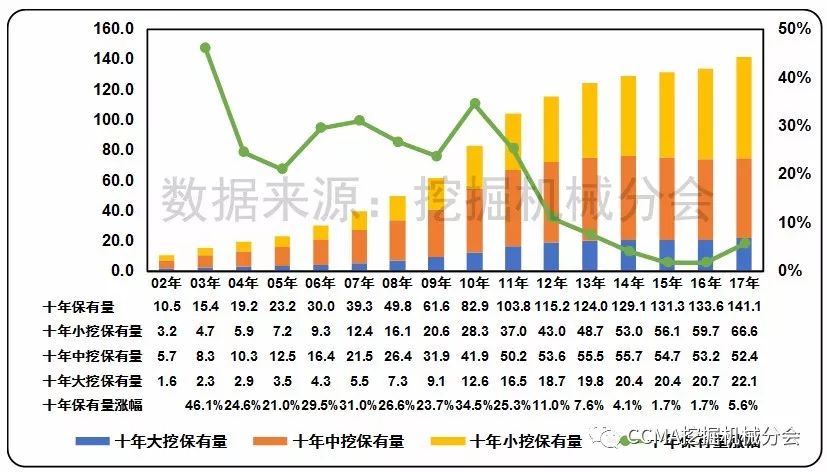

4. 市场保有量

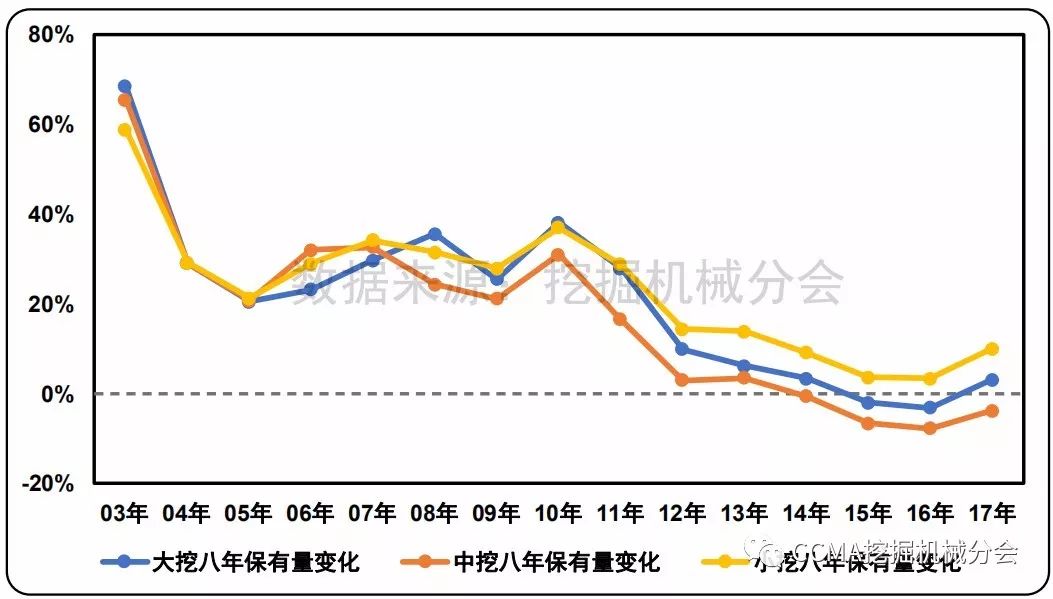

根据分会统计数据和计算方法,估算截至2017年年底,挖掘机械六年保有量约78.9万台,八年保有量约118.3万台,十年保有量约141.1万台。

其中,大挖、中挖和小挖的六年保有量分别约为:11.9万台、23.3万台和43.7万台;八年保有量分别约为:18.5万台、41.3万台和58.6万台;十年保有量分别约为22.1万台、52.4万台和66.6万台。

从保有量分析,近几年六年保有量出现萎缩,八年保有量呈震荡趋势,十年保有量微弱增长。基于保有量数据,分会认为中国挖掘机械市场将逐步进入存量市场,未来旧机换新将成为最重要的市场需求。

图13 中国挖掘机械市场六年保有量

图14 中国挖掘机械市场八年保有量

图15 中国挖掘机械市场十年保有量

图16 不同机型保有量变化趋势

5.挖掘机械作业小时数情况

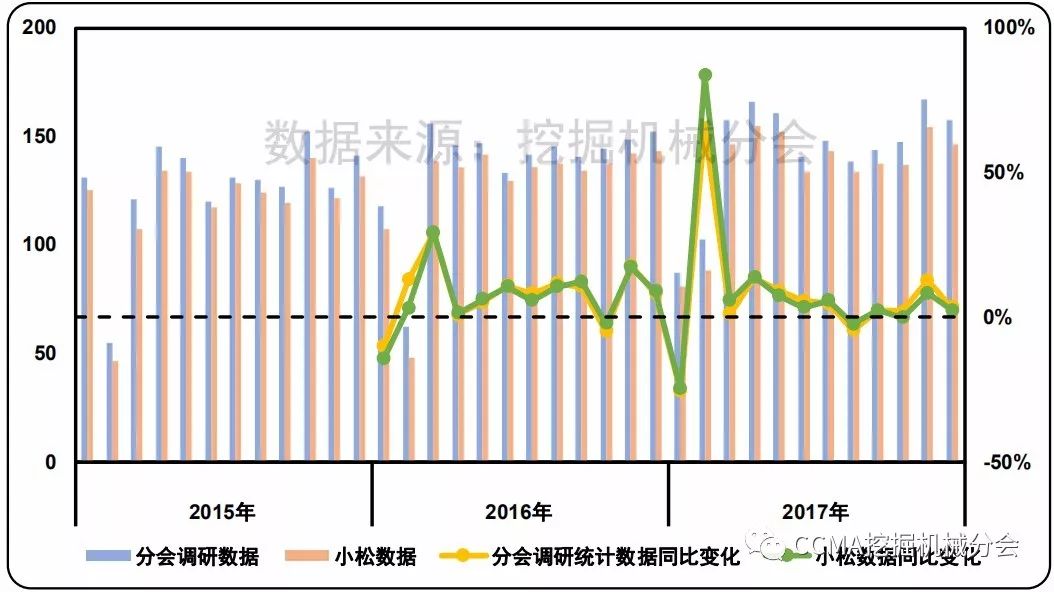

根据分会调研统计数据,2016年以来,挖掘机械平均作业小时数保持上升势头,说明下游施工需求持续增长并拉动市场复苏。小松也在其官网公布建筑设备作业数据,该数据也可作为挖掘机械的作业情况指标。从数据分析,小松Komtrax数据与协会调研统计数据变化趋势一致,作业小时数的增长表明市场需求的提振,印证了挖掘机械市场的火爆销售情况。

图17 挖掘机械作业小时数

6. 挖掘机械市场周期性分析

中国挖掘机械行业发展受宏观政治经济影响颇深,挖掘机械销量变化体现出较明显的周期性特点。从历史数据看,大约每3~4年经历一次短周期,该周期符合“基钦周期理论”(当厂商生产过多时会形成存货,企业则减少生产,进而导致周期性波动)。从更长时间尺度看,大约每十年经历一次中周期(朱格拉周期),大约每二十年经历一次长周期(建筑周期)。

分会认为,此次市场的超预期增长是政治周期(各级政府换届、“十三五”重大项目集中开工)与产品更新周期、库存周期的叠加作用导致的市场需求大幅增长。

参照日本工程机械行业发展历史,日本工程机械行业已经经历三个完整的长周期,分别以工业化、城市化和国际化为主导方向。目前我国正处于工业化中后期和城镇化中期阶段,预计未来国内市场的主要动力将集中在城镇化和国际化两个方面。

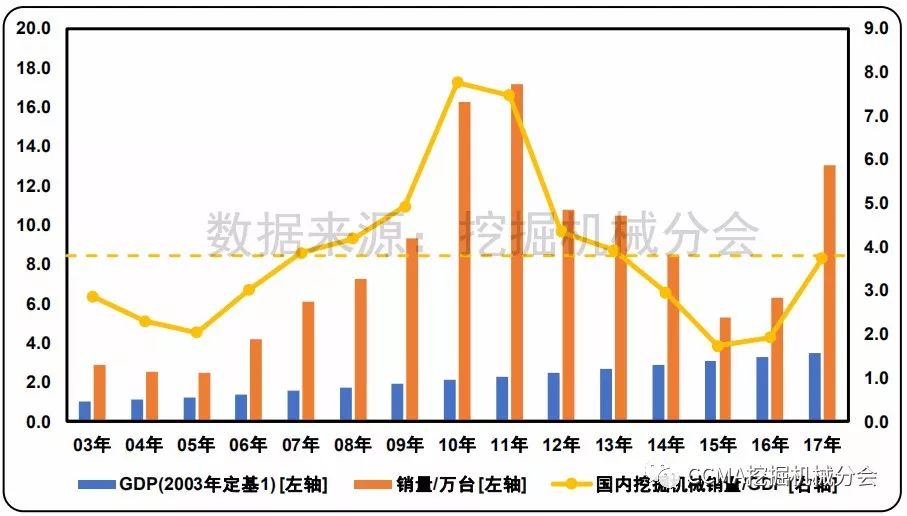

图18 近三十年挖掘机械销量和同比涨幅

在“四万亿”投资的拉动下,2010年、2011年销量明显高于市场需求,2010、2011两年销量/GDP指标也明显超过平均水平。伴随着经济进入新常态,基础设施建设增速降低,加之高峰期销量造成的挤占效应,2012年起挖掘机械销量连续四年下滑,2015年挖掘机械销量/GDP比值已经达到历史最低值,行业触底。2016年该指标开始反弹,2017年该指标正在得到更好修复。

从国内挖掘机械销量/GDP比值分析,分会认为2017年14万台的销量是与国内市场规模相匹配的,过高的涨幅主要由于2016年上半年销量较低导致的低基数效应,未来高增长模式难以持续。

图19 近十五年国内挖掘机械销量与GDP比值

7. 分地区细分市场

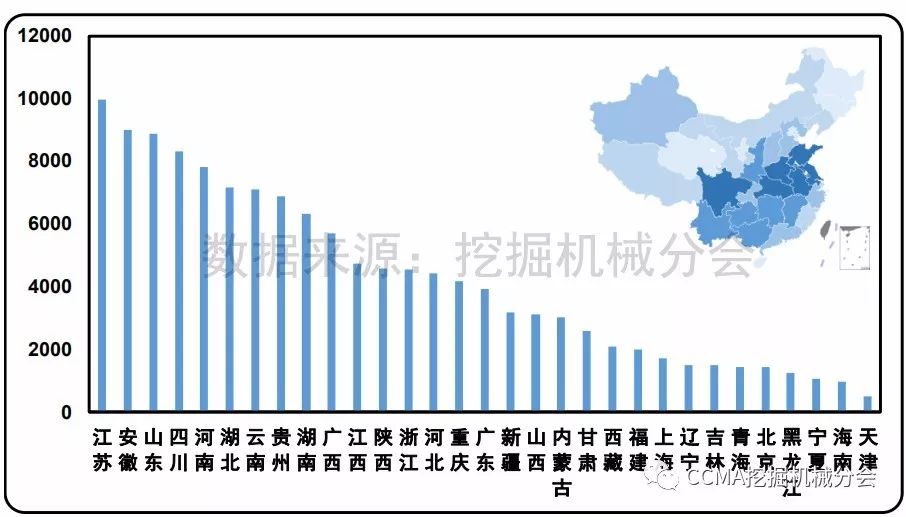

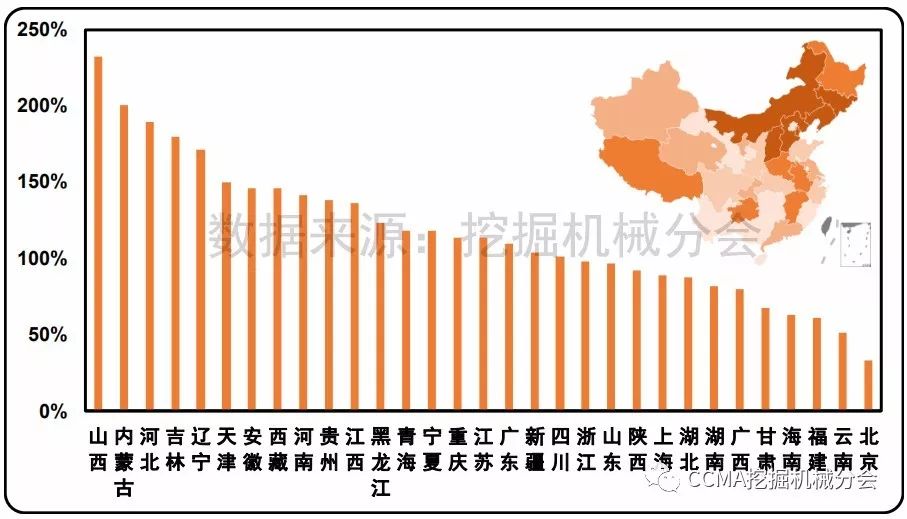

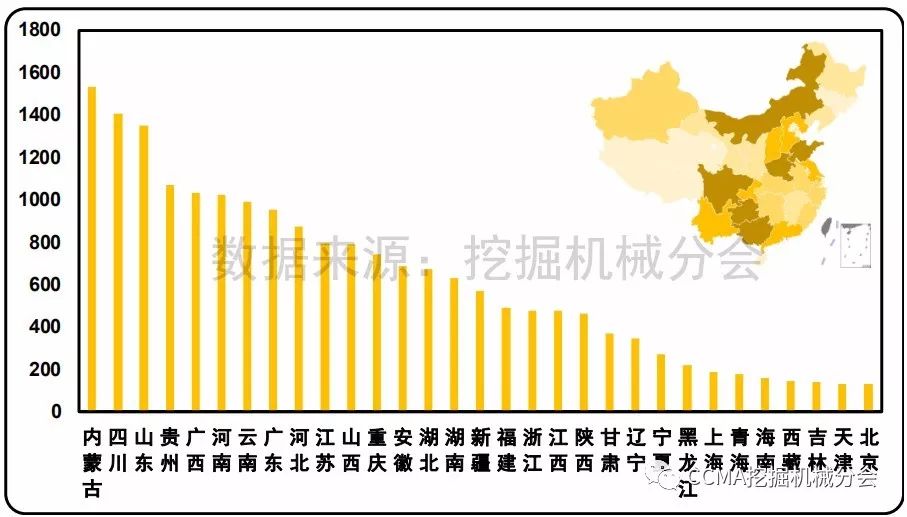

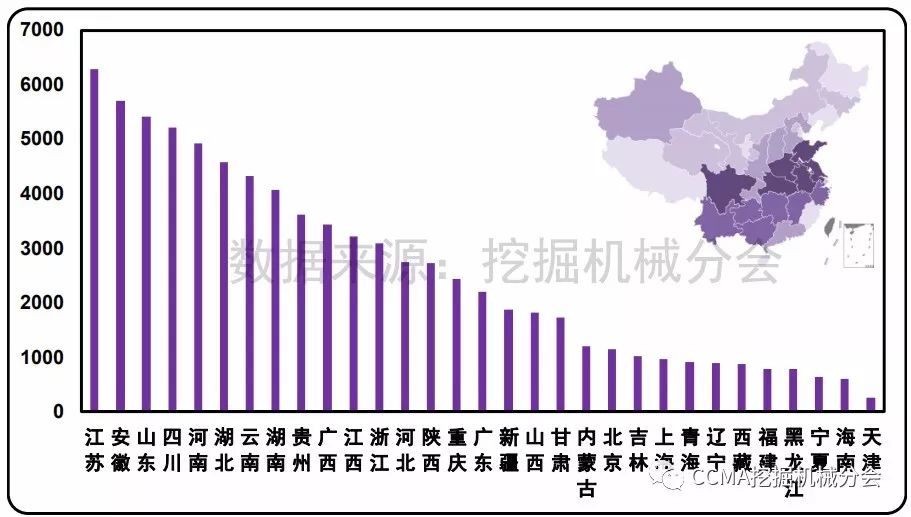

2017年份国内市场共销售各类挖掘机械产品130559台,其中销量前五位省份为江苏、安徽、山东、四川和河南,销量分别为9949、8999、8883、8318和7821台。国内挖掘机械市场同比涨幅107.5%,其中涨幅前五位省份为山西、内蒙古、河北、吉林和辽宁,涨幅分别为232%、201%、189%、180%、171%。

图20 2017年各省份挖掘机械销量

图21 2017年各省份挖掘机械销量同比变化情况

具体来看,大挖销量前五省份为:内蒙古(1531)、四川(1405)、山东(1349)、贵州(1068)和广西(1031);中挖销量前五省份为:江苏(2884)、安徽(2605)、贵州(2183)、山东(2119)和湖北(1920);小挖销量前五省份为:江苏(6274)、安徽(5707)、山东(5415)、四川(5211)和河南(4920)。

图22 2017年各省份大挖销量

图23 2017年各省份中挖销量

图24 2017年各省份小挖销量

8. 地域市场格局

我国幅员辽阔,各地区的发展并不均衡,不同地区挖掘机械市场的变化也各有特点。分会分析各地区挖掘机械销量和产品结构特点,以展示不同地区市场的差异性。由于挖掘机械市场依赖于固定资产投资情况,特别是采矿业、房地产、水利、交通、农业等领域的投资,分会也整理不同地区相关领域的投资情况,进一步阐释挖掘机械销量与投资情况之间的关系。通过本节的数据可以发现,各地区上述领域固定资产投资占全国的比例与挖掘机械销量占全国的比例相关性显著,投资增加是带动挖掘机械销量增长的重要因素。

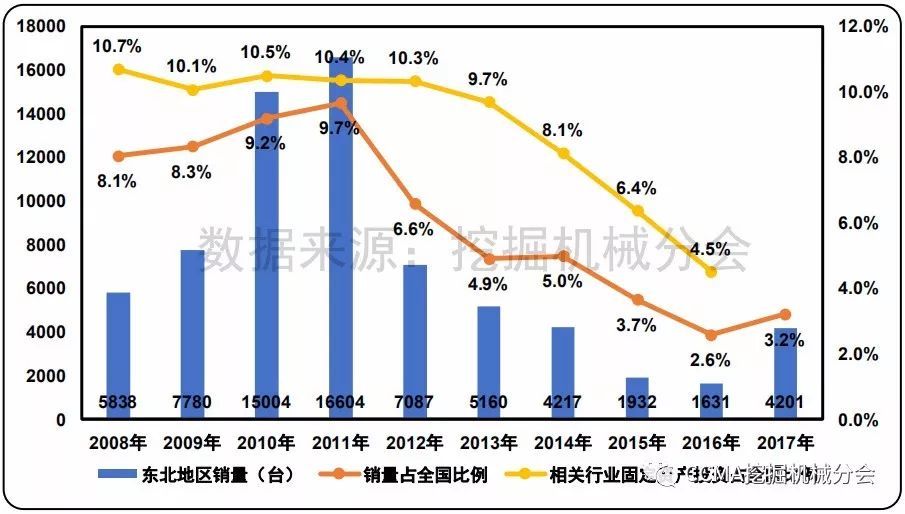

8.1. 东北地区市场

2017年东北地区(黑龙江、辽宁、吉林)共计销售各类型挖掘机械4201台,同比涨幅157.6%。2011—2016年东北挖掘机械市场萎缩明显,销量占全国比例已经由最高的9.7%下滑至2.6%。2017年东北地区经济和投资回暖,挖掘机械销量占比也略有回升。产品结构方面,东北地区6~20吨小挖比例明显超过全国平均水平。

图25 近十年东北地区挖掘机械销量

图26 近十年东北地区挖掘机械产品结构情况

8.2. 华北地区市场

2017年华北地区(北京、天津、河北、山西、内蒙古)共计销售各类型挖掘机械12422台,同比涨幅163.5%。受钢铁、水泥和煤炭等行业去产能影响,2012—2016年华北市场不断萎缩,销量占全国比例下滑至7.5%,且大挖比例下滑明显。2017年受益于上游工业产品涨价、京津冀一体化、雄安新区建设和天津全运会施工等利好,华北地区市场需求增长显著,四季度由于环保限产等因素增长略有下滑,但全年仍保持快速增长。

图27 近十年华北地区挖掘机械销量

图28 近十年华北地区挖掘机械产品结构情况

8.3. 华东地区市场

2017年华东地区(上海、山东、江苏、安徽、江西、浙江、福建)共计销售各类型挖掘机械40787台,同比涨幅111.5%。作为中国经济最发达区域,华东地区是中国最大挖掘机械市场,占据国内市场销量的31.2%。华东地区也是城镇化水平较高的地区,大量城市建设需求带动该地区微挖掘机销量占比明显高于全国平均水平。

图29 近十年华东地区挖掘机械销量

图30 近十年华东地区挖掘机械产品结构情况

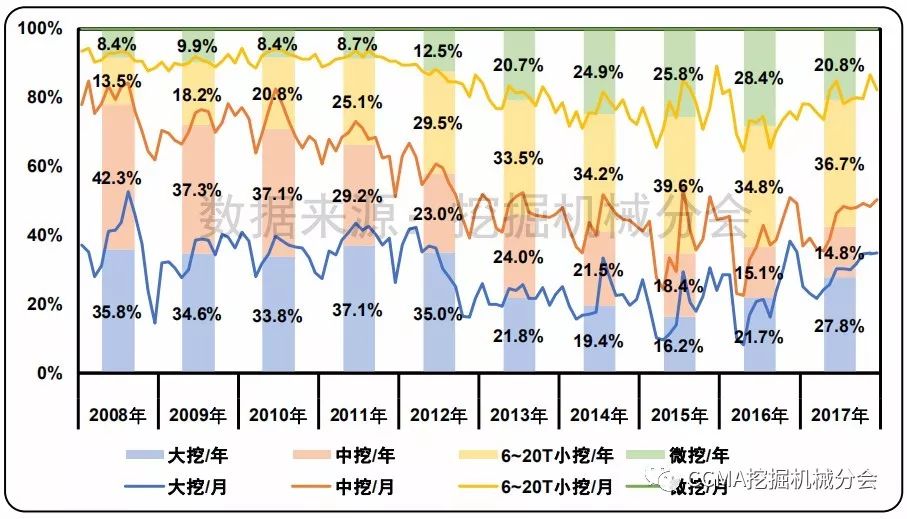

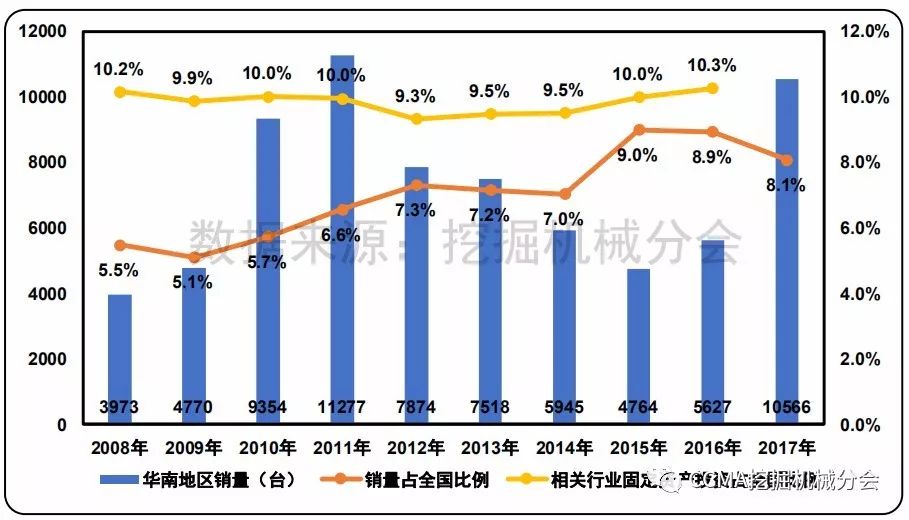

8.4. 华南地区市场

2017年华南地区(广东、广西、海南)共计销售各类型挖掘机械10566台,同比涨幅87.8%。华南地区销量已占全国8.1%。作为中国最具经济活力和开放发展最早的地区之一,华南地区城镇化建设水平领先全国,其小挖比例在2008年就已达到较高水平。近年来,受益于北部湾新区、深港澳经济圈等项目建设,华南地区中、大挖市场占比有所回升。

图31 近十年华南地区挖掘机械销量

图32 近十年华南地区挖掘机械产品结构情况

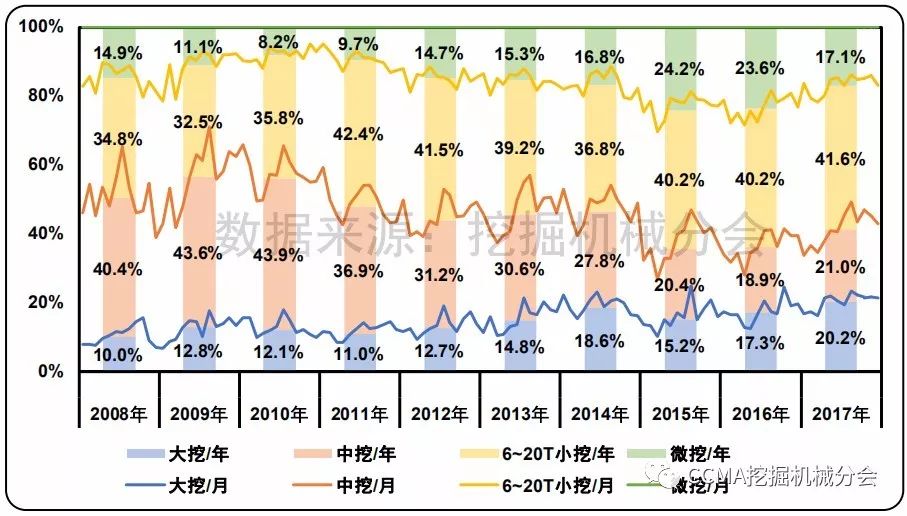

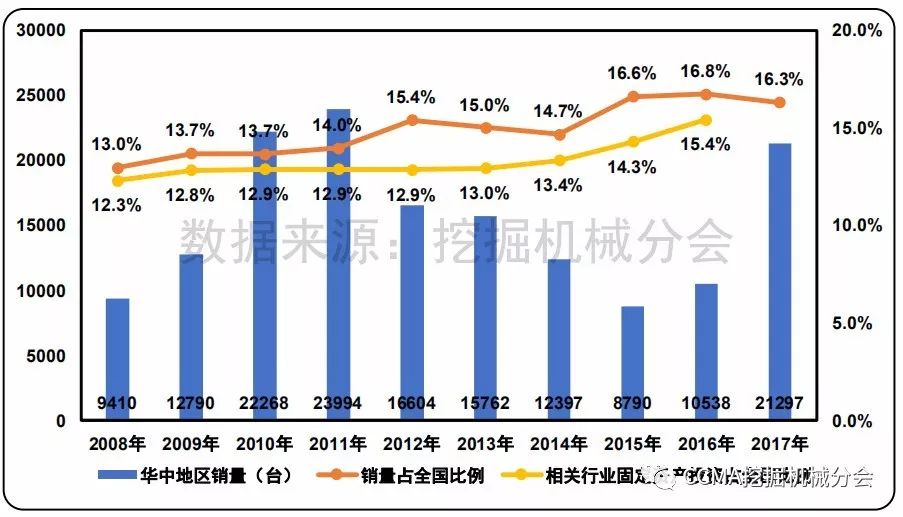

8.5. 华中地区市场

2017年华中地区(湖北、湖南、河南)共计销售各类型挖掘机械21297台,同比涨幅102.1%。华中地区近年来市场发展平稳,销量占全国16.3%。华中地区小挖比例63.7%,大挖比例明显低于全国平均水平,展示出与全国不同的产品结构特点。

图33 近十年华中地区挖掘机械销量

图34 近十年华中地区挖掘机械产品结构情况

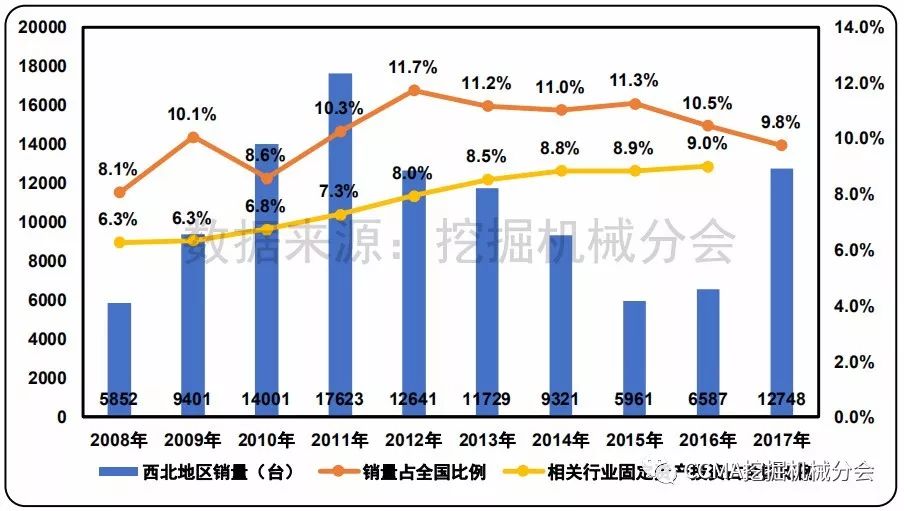

8.6. 西北地区市场

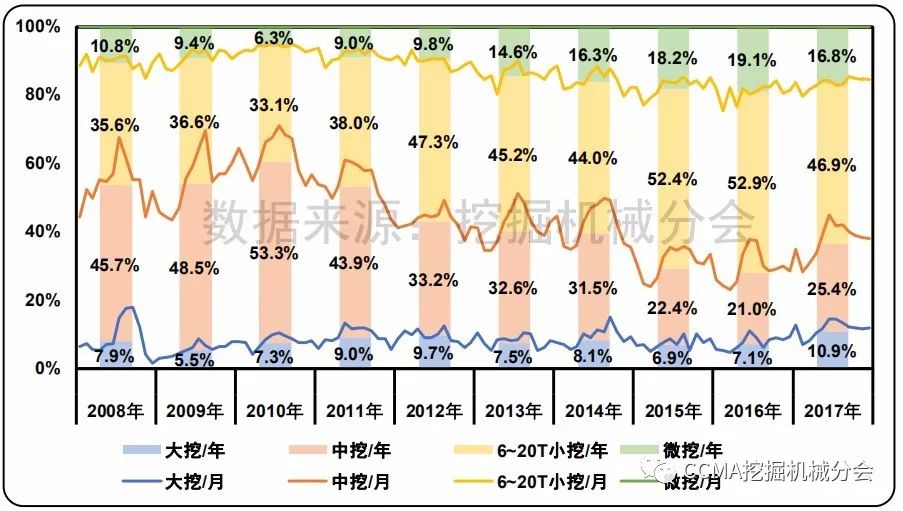

2017年西北地区(陕西、甘肃、宁夏、新疆、青海)共计销售各类型挖掘机械12748台,同比涨幅93.5%。西北地区近年来市场发展平稳,销量占全国9.8%。该地区城镇建设水平的提升带动微挖掘机销量显著上升。总体来看,西北地区产品结构与全国平均水平相似。

图35 近十年西北地区挖掘机械销量

图36 近十年西北地区挖掘机械产品结构情况

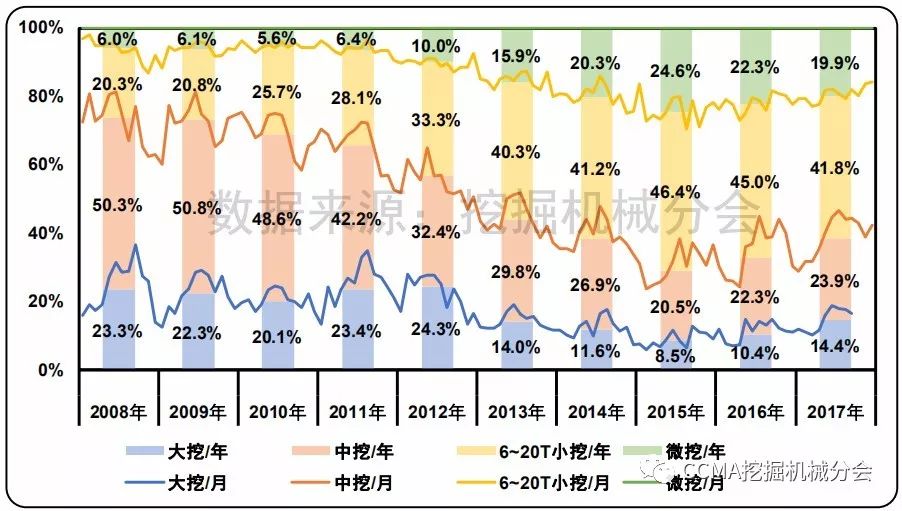

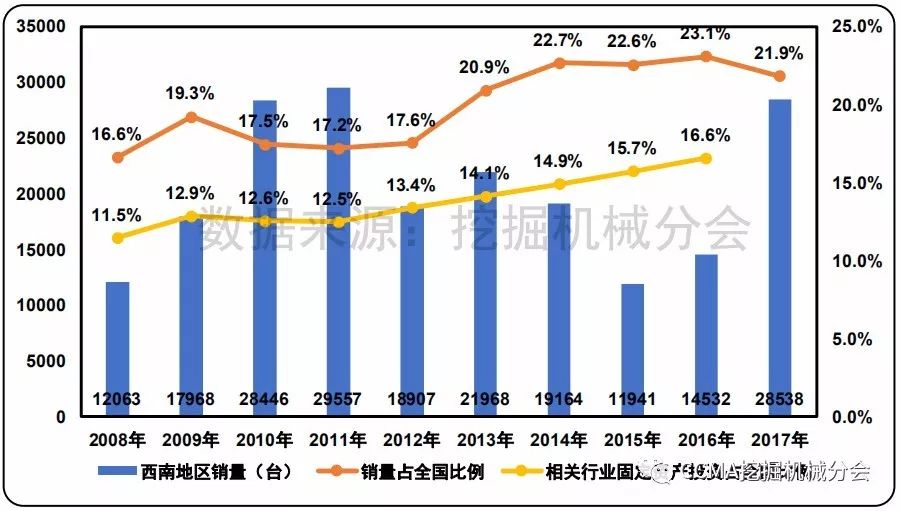

8.7. 西南地区市场

2017年西南地区(重庆、四川、贵州、云南、西藏)共计销售各类型挖掘机械28538台,同比涨幅96.4%。以重庆为代表的西南地区近年来经济发展势头良好,“一带一路”建设的深化和PPP项目的不断落地,带动西南地区挖掘机械销量不断提高,销量占全国销量21.9%。西南地区产品结构与全国平均水平相似。

图37 近十年西南地区挖掘机械销量

图38 近十年西南地区挖掘机械产品结构情况

咨询热线:

咨询热线: